Contre les géants du secteur, les petites banques américaines augmentent la garantie des dépôts

Alors qu'une crise de confiance s'installe dans le secteur bancaire aux États-Unis suite à la faillite de la banque SVB, une coalition de banques demande aux régulateurs de mieux protéger les dépôts de leurs clients.

Table of Contents (Show / Hide)

Aux États-Unis, des petits banques cherchent à rassurer leurs clients qui ont pris peur à cause de la récente débâcle bancaire en garantissant leurs fonds bien au-delà des 250.000 dollars réglementaires.

Pour faire face à la concurrence des grandes banques, qui ont profité de la crise récente pour attirer des clients, des petits établissements américains proposent de garantir les dépôts bien au-delà du plafond réglementaire, en les répartissant entre elles.

Des fonds assurés jusqu'à 250.000 dollars

La faillite, coup sur coup, de Silicon Valley Bank (SVB) et de Signature Bank, début mars, a rappelé aux Américains qu'aux Etats-Unis, les fonds n'étaient assurés que jusqu'à 250.000 dollars par client et par institution, même si, dans le cas de ces deux banques, les autorités américaines ont décidé, exceptionnellement, de garantir la totalité, pour rassurer l'opinion.

Dans la pagaille, beaucoup de clients se sont réfugiés chez les grands noms de la place, qui ont vu leurs dépôts bondir, en une semaine, de 120 milliards de dollars, prélevés, en presque totalité, chez des institutions de taille plus modeste.

Pour contrer cette tendance, certains n'hésitent plus à communiquer sur un service relativement confidentiel jusqu'ici, qui permet de répartir ses dépôts entre plusieurs banques et ne jamais dépasser, dans aucune d'elles, la limite de 250.000 dollars.

Leader Bank propose de couvrir jusqu'à 100 millions de dollars

Le mécanisme démultiplie ainsi la garantie, au point que Leader Bank, une petite enseigne du Massachusetts, propose de couvrir jusqu'à 100 millions de dollars.

Concrètement, l'établissement ne garde que 250.000 dollars et distribue le reste via un réseau mis en place par la société technologique IntraFi, sur une base de réciprocité.

La formule a séduit Jennifer Klepper, co-fondatrice de l'incubateur de start-ups Early Works.

A l'automne dernier, elle s'était mise à la recherche pour sa société "de deux choses: un meilleur taux d'intérêt et un placement de notre argent dans des comptes protégés", confie-t-elle.

"Au départ, on a pensé mettre 250.000 dollars dans plusieurs banques, mais c'était un cauchemar pour notre comptabilité", raconte la responsable opérationnelle, qui a finalement opté pour IntraFi, via l'enseigne régionale Heritage Bank.

Si IntraFi, American Deposit Management (ADM) ou encore Wintrust et son système MaxSafe, tous concurrents sur ce créneau, se conforment à la législation, ils n'échappent pas aux critiques.

Risques transférés à la FDIC

Ces plateformes "engrangent des profits et transfèrent tous les risques à la FDIC", le Fonds de garantie des dépôts, a dénoncé, cette semaine, l'ancienne patronne de cette agence gouvernementale (de 2006 à 2011), Sheila Bair. Elle avait déjà accusé, par le passé, ces services de "contourner le système".

Pour Jay Tuli, président de Leader Bank, la pratique tend, au contraire, à "réduire les risques parce qu'elle évite la concentration de gros dépôts dans un petit nombre de banques".

Autre contre-argument, celui de Tom Geiger, PDG d'Heritage Bank, selon lequel les clients qui bénéficient du mécanisme savent la totalité de leur argent garanti et "n'ont aucune raison de céder à une panique bancaire", comme celle qui a entraîné la chute de SVB, incapable de faire face à des demandes massives de retraits.

Depuis le début de la crise bancaire, plusieurs élus au Congrès, démocrates comme républicains, ont suggéré de revoir le fonctionnement et l'étendue de l'assurance des dépôts par la FDIC.

La sénatrice démocrate Elizabeth Warren a plaidé pour un relèvement du plafond, sans donner de chiffre.

Un sujet encore tabou pour beaucoup

La plupart des banques membres d'un réseau de répartition des dépôts, aussi appelé dépôts réciproques, refusent encore d'en parler.

Elles craignent de susciter le raisonnement suivant: "Si mon banquier me dit que j'ai besoin d'augmenter ma couverture, c'est peut-être parce qu'il y a un problème et que mon argent n'est pas en sécurité", décrit Tom Geiger, PDG d'Heritage Bank. "C'est vraiment dommage, parce qu'on a ce bel outil à notre disposition."

Lui fait oeuvre de pédagogie, tout comme Leader Bank et une poignée d'autres, qui ont même osé en faire un outil promotionnel.

"Dès l'annonce de la faillite de SVB, nous avons commencé à en faire la publicité", se rappelle Jay Tuli. L'opération a payé et Leader Bank a attiré, en une semaine, environ 100 nouveaux comptes d'entreprises, sa spécialité, soit "l'équivalent de six mois d'activité", selon le responsable.

Comme en 2008, lors de la crise financière, le sujet de la garantie des dépôts, ordinairement éludé, passionne de nouveau.

"On en parle beaucoup, en particulier chez les start-ups", selon Jennifer Klepper, car les jeunes entreprises, dont certaines ont frôlé la catastrophe chez SVB, ont souvent moins d'assise financière.

Il y a encore quelques mois, "il était difficile de trouver des informations" sur la répartition des dépôts, "mais maintenant, on voit plus de banques la mettre en avant".

Russes et Saoudiens poursuivent la réduction de leur production de pétrole jusqu’en 2024

Russes et Saoudiens poursuivent la réduction de leur production de pétrole jusqu’en 2024

France : l'augmentation des prix devrait approcher les 7 %

France : l'augmentation des prix devrait approcher les 7 %

Suisse: feu vert à une commission d'enquête parlementaire sur le rachat de Credit Suisse

Suisse: feu vert à une commission d'enquête parlementaire sur le rachat de Credit Suisse

AfriCrypt : 3,6 milliards de dollars en Bitcoin, la plus grande arnaque en crypto depuis... toujours

AfriCrypt : 3,6 milliards de dollars en Bitcoin, la plus grande arnaque en crypto depuis... toujours

Tesla supprime « plus de 10 % » de ses effectifs mondiaux

Tesla supprime « plus de 10 % » de ses effectifs mondiaux

L’Assemblée générale a reconnu « l’injustice historique » qui a frappé le peuple palestinien

L’Assemblée générale a reconnu « l’injustice historique » qui a frappé le peuple palestinien

Face cachée des Émirats arabes unis : le rapport de HRW

Face cachée des Émirats arabes unis : le rapport de HRW

Faillite de la Silicon Valley Bank : faut-il craindre un effet domino ?

Faillite de la Silicon Valley Bank : faut-il craindre un effet domino ?

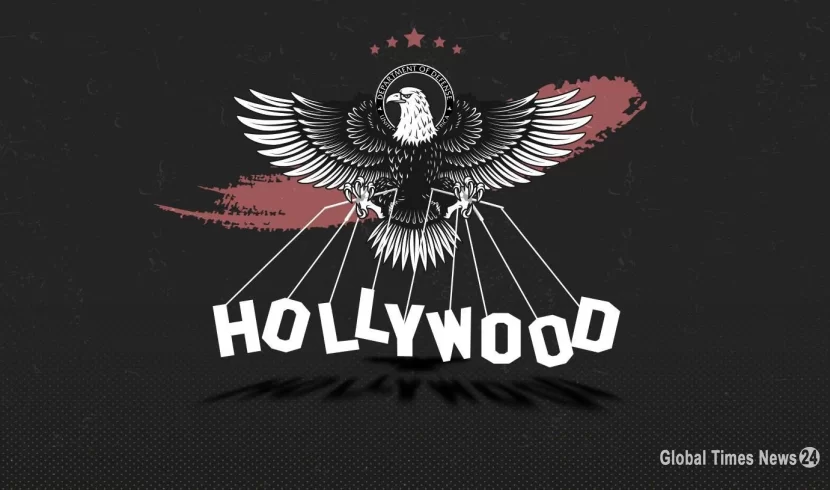

Quand le Pentagone dicte ses scénarios à Hollywood pour dissimuler les crimes de guerre du militarisme américain

Quand le Pentagone dicte ses scénarios à Hollywood pour dissimuler les crimes de guerre du militarisme américain

COP27 : quel est-il le secret gênant que l’Europe dissimule ?

COP27 : quel est-il le secret gênant que l’Europe dissimule ?